Każdy przedsiębiorca lub dyrektor finansowy śledzi na bieżąco wskaźnik cyklu rotacji należności (DSO) przedsiębiorstwa, którym zarządza. Tak jest… lub powinno być.

Jako jeden z kluczowych parametrów efektywności informuje on o sposobie finansowania sprzedaży na kredyt kupiecki, a dokładniej jak szybko firma zamienia należności na realne środki na rachunku bankowym.

DSO (Days Sales Outstanding) w praktyce

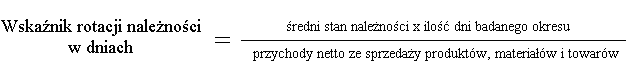

Wskaźnik cyklu rotacji należności obliczamy jako iloraz średniego stanu należności w badanym okresie do średniej wysokości przychodów, pomnożony przez liczbę dni w badanym okresie.

- Przykład

Gdy średni stan należności wynosi 50 000 zł, wysokość przychodów ze sprzedaży to

100 000 zł, a badany okres to 90 dni,

wówczas DSO =50 000 zł : 10 000 zł x 90 dni

a zatem DSO= 45 dni

Oznacza to, że nasze należności wracają do nas średnio w tempie co 45 dni.

Wskaźnik ten można i warto na bieżąco wyliczać, używając przydatnego kalkulatora.

Czy warto martwić się o DSO?

Zbyt długi cykl rotacji należności, w stosunku do udzielonego terminu płatności, jest dla firmy czynnikiem zagrożenia w kontekście utraty płynności finansowej. Czym mniejsza dysproporcja pomiędzy udzielanym na fakturach terminem płatności, a faktycznym tempem spływu należności, tym lepiej.

Model idealny?

Pomarzmy przez chwilę, iż firma udziela swoim klientom 30-dniowego kredytu kupieckiego i jej wskaźnik DSO wynosi właśnie 30 dni. Taka sytuacja (w praktyce) w biznesie niestety nie występuje. W zależności od poziomu moralności płatniczej (PMI) danej branży, indeks DSO cechuje się zróżnicowaną wartością, w odniesieniu do wymogów (oczekiwań) dostawcy, wpisanych na fakturach sprzedaży.

- Przykład

W branży testy-inspekcje-certyfikaty (TIC), wskaźnik DSO wynosi ok. 40 dni.

W branży teleinformatycznej (sprzedaż hurtowa) parametr ten nie przekracza 30 dni,

natomiast w branży budowlanej stale przewyższa 180 dni.

Niezwykle istotna jest korelacja wskaźnika cyklu rotacji należności z cyklem pokrycia zobowiązań (DPO). Oczywistym jest, iż od tego jak szybko uzyskamy zapłatę zależy wprost nasza zdolność do regulowania zobowiązań. To jedna z kluczowych zależności w tzw. rachunku przepływów pieniężnych (CF). Optymalnie jest, gdy DSO przyjmuje wartość niższą niż DPO. Pojawia się zazwyczaj pozytywny element nadpłynności finansowej. Sytuacja odwrotna prowadzi do deficytu płynności i niekorzystnych konsekwencji.

Na komfort rozluźnienia reżimu obu wskaźników, mogą sobie pozwolić przedsiębiorstwa posiadające łatwy dostęp do taniego kapitału obrotowego (np. zagraniczne fundusze inwestycyjne).

Zbyt wysoka wartość wskaźnika DSO w relacji do wskaźnika DPO powoduje najczęściej negatywne skutki dla przedsiębiorstwa w postaci konieczności zadłużenia się w bankach, a w przypadku braku wystarczającej zdolności kredytowej, do nieuzgodnionego zadłużania się u dostawców. Rozwiązaniem pośrednim może być faktoring, o ile dla firmy z sektora MSP nie wiąże się z nadmiernymi kosztami i formalizmem.

Dlaczego to takie ważne?

Jeśli indeks DSO będzie zbyt wysoki, to:

- możesz utracić kontrolę nad płynnością finansową,

- psujesz swoją reputację u dostawców,

- obniżasz wiarygodność w instytucjach finansowych.

Do przyczyn nadmiernie wysokiego wskaźnika rotacji należności należą m.in.:

- agresywna walka konkurencyjna (cenami i terminami płatności),

- łatwy dostęp do taniego kapitału obrotowego,

- niski poziom moralności płatniczej w danej branży,

- brak firmowego programu monitoringu należności (faktur).

W uproszczeniu przyjmuje się, że wskaźnik DSO na poziomie nie wyższym niż 30% od oczekiwanego terminu zapłaty jest wartością graniczną, co oznacza, iż przy 20 dniowym terminie płatności za kredyt kupiecki, spływ należności powinien nastąpić nie później niż w 30 dniu. Późniejsza zapłata ze strony kontrahentów (31 dzień i kolejne) zaczyna implikować problemy dla przedsiębiorstwa.

Jak skrócić długość cyklu rotacji należności?

Sprawne zarządzanie należnościami to obowiązek zarządu spółki. Niedopełnienie tego obowiązku, może skutkować narażeniem się na zarzuty braku należytej staranności w zarządzaniu lub wręcz działania na szkodę spółki.

Istnieje co najmniej 5 sprawdzonych sposobów na skrócenie długości cyklu rotacji należności:

- Zamów audyt bezpieczeństwa należności u zewnętrznego doradcy.

- Weryfikuj wypłacalność kluczowych kontrahentów przed rozpoczęciem współpracy i w jej trakcie.

- Wprowadź w firmie procedury, w tym pisemne instrukcje, nadzoru nad należnościami bieżącymi.

- Skorzystaj z budżetowych e-narzędzi do automatycznego monitoringu należności, np. Systemu Zarządzania Należnościami Rozważna Firma ->> Zobacz studium przypadku

- W przypadku szerokiej bazy kontrahentów, pomyśl o pełnym outsourcingu usług kompleksowego zarządzania należnościami.

Pamiętaj!

Wartość wskaźnika DSO powinna w Twojej firmie być zbliżona do oczekiwanego przez Ciebie terminu zapłaty. Główną przyczyną bankructwa przedsiębiorstw nie jest zły produkt, brak klientów, czy niska marża, ale utrata płynności finansowej. Twoje przedsiębiorstwo jest jak żywy organizm. Łatwo je zagłodzić przez złą dietę lub brak pokarmu.